【国金电子】天通股份2022年业绩预告点评:业绩持续增长,材...

ailucy 2023年01月31日 星期二 上午 11:08

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

业绩持续增长,材料装备协同看好长期成长

2023年1月30日,公司披露2022年业绩预告。预计2022年全年实现归母净利润6.23至7.06亿元,同比增加50%-70%;实现扣非归母净利润3.50至4.08亿元,同比增加20%-40%。

点评

“材料+设备”协同发展,业绩持续增长。2022年,公司积极拓展下游产品及客户,推进业务结构调整,大力发展增量业务,实现业绩持续增长。公司拓展高景气度应用领域,下游客户结构逐渐向光伏新能源、汽车电子倾斜,增强业绩增长弹性。公司电子材料与专用装备业务互为支撑、协同发展,持续致力于提升生产效率,产业链一体化布局有助于材料端制造工艺优化,装备端生产良率提升,从而降低制造成本,提升公司盈利能力。

材料端积极进行技术改造,提升规模效应。公司磁性材料布局多领域,其中新能源汽车对软磁材料需求旺盛,单车价值量提升明显,公司积极推进软磁材料的车规级认证和批量供应。蓝宝石材料公司竞争优势明显,C向长晶法加强了公司蓝宝石材料的技术壁垒。需求端上半年景气度提升,蓝宝石材料量价齐升,下半年随着行业产能逐步释放、下游市场需求放缓,供求关系调整,蓝宝石材料价格下调。而公司持续通过技术改造工程,稳定 400kg 晶体量产,提升规模效应,降低生产成本,提升蓝宝石材料业务的盈利水平。

设备端积极进行新产品研发投产,CCZ、光伏设备有望快速放量。2022年,颗粒硅模块产量提升,公司积极进行研发迭代,加速推进新一代 CCZ 长晶炉的产业化落地。光伏RCZ单晶炉、半导体长晶炉、后段加工等设备下游市场均处于快速发展状态,公司研发进展顺利、市场订单充足。2022 年创新产品“立式开磨一体机”开始批量投产,有效提高了公司光伏晶体机加设备的市占率。

投资建议

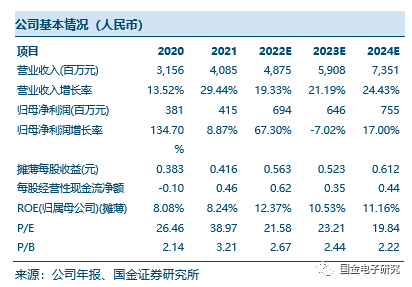

考虑到2022年下半年蓝宝石材料降价、公司光伏设备订单结算延后,我们下调公司业绩,预计2022~2024年归母净利润为6.94、6.46、7.55亿元,同比+67.30%/-7.02%/+17.00%,分别下调9%/8%/9%,公司股票现价对应PE估值为22、23、20倍,维持买入评级。

风险提示

专用装备、蓝宝石、压电晶体材料市场需求增长不及预期,光伏硅片设备市场开拓不及预期风险,原材料价格上涨风险。

国金电子团队:

樊志远、刘妍雪、邓小路、邵广雨、赵晋、丁彦文

声明:本公众号的观点、分析及预测仅代表作者个人意见,不代表任何机构立场,也不构成对阅读者的投资建议。本人不对任何人使用此全部或部分内容的行为或由此而引致的任何损失承担任何责任。未经本人事先书面许可,任何人不得将此报告或其任何部分以任何形式进行派发、复制、转载或发布,或对公众号内容进行任何有悖原意的删节或修改。投资有风险,入市需谨慎。

本文内容来自网络,仅供学习、参考、了解,不作为投资建议。股市有风险,投资需谨慎!

本文内容来自网络,仅供学习、参考、了解,不作为投资建议。股市有风险,投资需谨慎!