芯片股打压,纳指一度转跌,英伟达跌落纪录高位,能源股小盘...

lucy22668 2024年02月25日 星期日 上午 9:43

零售数据公布后,互换合约显示,投资者定价充分体现美联储今年6月降息。美国国债价格先涨后跌,收益率刷新日低后收窄降幅,对利率敏感的两年期美债收益率曾转升。评论称,消化喜忧参半的数据让债市难以找到坚实的基础,目前投资者等待周五公布的PPI和密歇根大学调查中的消费者通胀预期,期望从中寻找判断美联储利率路径的线索。

市场预计的5月美联储降息概率有所回升至33%,今年合计降息次数升至约四次

市场预计的5月美联储降息概率有所回升至33%,今年合计降息次数升至约四次美债收益率回落之际,主要美股指盘中却险些未能继续保持反弹势头。因今年美股的主要上行推手科技股部分回落,纳指早盘曾转跌。科技巨头“七姐妹”中,仅Meta和特斯拉上涨,芯片股总体盘中转跌,英伟达跌落收盘历史高位。业绩指引逊色的思科在道指成分股中表现最差。而能源股接棒科技股成为大盘领头羊,小盘股和中概股继续跑赢大盘。

而英伟达首次披露季度持仓显示四季度持有的几只个股盘初飙涨:医学成像技术公司Nano-X Imaging一度翻倍,语音人工智能(AI)技术公司SoundHound AI曾涨80%,另一AI概念股超微电脑(SMCI)曾涨超10%,上周财报显示销售受益于AI热潮需求的芯片设计巨头Arm曾涨6%。

英国公布的四季度GDP连续两季增长收缩,陷入技术性衰退,令投资者加大对英国央行今年降息的押注。欧洲央行行长拉加德称,最近经济数据暗示,欧元区通胀正如央行预期朝着央行目标下行。评论称,因为欧元区通胀持续高企的迹象相对较少,欧央行比美联储和英央行有更多降息空间。但欧洲国债收益率未能继续下行,英债收益率在英国GDP公布刷新日低,美国经济数据公布后逐步转升。

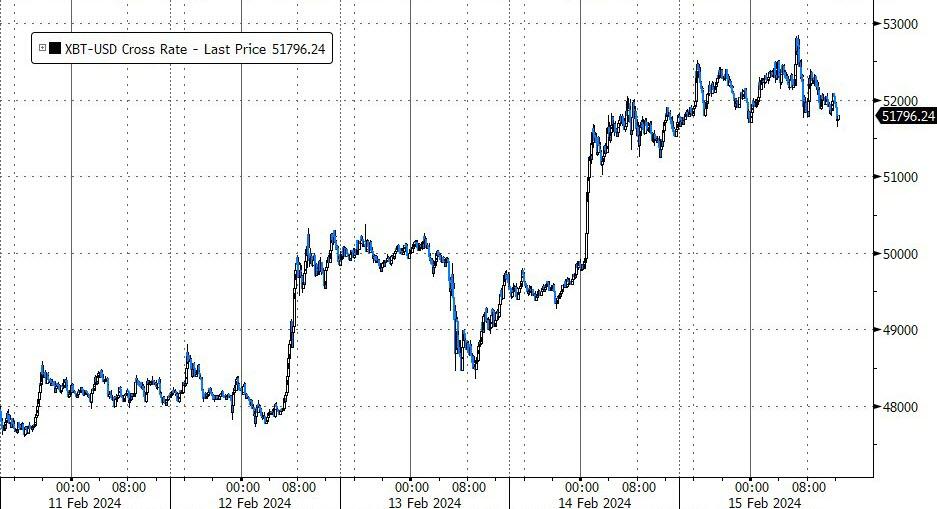

汇市方面,美国零售数据公布后,美元指数刷新日低,继续跌离周三转跌前所创的三个月来高位,非美货币普涨,日元收复150关口。比特币盘中上测5.27万美元,继续刷新两年多来高位,美股盘中回吐多数涨幅,跌落5.2万美元,较日内高位回落超1000美元。

美元下行的支持下,多种商品上涨。连跌一周的黄金期货扭转跌势,告别两个月低位。尽管国际能源署(IEA)下调今年的石油需求增长预期,国际原油仍盘中转涨,在美国零售数据公布后,随着美元跌幅扩大,油价加速反弹,美油最近九个交易日第八日收涨,冲上三个月来高位。有评论称,没人相信IEA的悲观预测,更倾向本周稍早OPEC月报呈现的乐观前景,当股市整体如此积极且中东紧张局势未缓和时,分析师很难提出做空石油的理由。

纳指早盘曾转跌 能源板块领涨标普 小盘股指、中概股指连日跑赢大盘

三大美国股指未能集体高开,盘中表现不一。微幅低开的道琼斯工业平均指数迅速转涨后保持涨势,午盘涨幅扩大到300点以上。高开的标普500指数站稳5000点上方,早盘曾短线转跌,午盘持续上行,刷新日高时涨逾0.6%。高开的纳斯达克综合指数盘初曾涨近0.2%,后迅速转跌,早盘曾跌0.5%,午盘转涨。

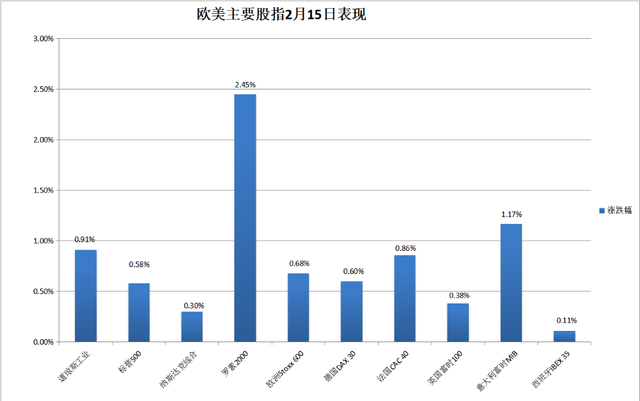

最终,三大指数均在周二大跌后连涨两日,但还未能抹平周二CPI公布后的所有跌幅。周二跌近1.4%、创去年3月9日以来最大跌幅的道指收涨348.85点,涨幅0.91%,报38773.12点。周二收跌近1.4%、创2022年9月以来CPI发布日最大跌幅的标普收涨0.58%,报5029.73点。周二收跌1.8%、创1月31日以来最大跌幅的纳指收涨0.3%,报15906.17点。

价值股为主的小盘股指罗素2000收涨2.45%,连续两日跑赢大盘,在周二重挫近4%创2020年6月以来最大跌幅后,连续两日反弹。科技股为重的纳斯达克100指数收涨0.21%,在连跌两日至2月6日以来收盘低位后,两日反弹。而衡量纳斯达克100指数中科技业成份股表现的纳斯达克科技市值加权指数(NDXTMC)早盘曾跌近1%,收跌0.43%,在周三反弹近1.5%后回落,又开始跌离上周五刷新的收盘历史高位。

三大美股指继续反弹,道指几乎抹平周二CPI公布以来所有跌幅,小盘股指远超CPI公布前水平

三大美股指继续反弹,道指几乎抹平周二CPI公布以来所有跌幅,小盘股指远超CPI公布前水平道指成份股中,周四仅五只收跌,公布财报的思科跌幅居首,微软、苹果、英特尔和耐克都跌不足1%,Walgreens则涨近3.5%领涨,唯一能源股雪佛龙涨3.4%。标普500各大板块中,仅微软、苹果和芯片股所在的IT收跌,跌超0.4%,原油反弹提振的能源收涨近2.5%领涨,对利率敏感的房产涨近2.4%。

标普的能源类成分股中,收盘时,Targa Resources (TRGP)涨近5.6%,Diamondback Energy (FANG)涨超5%,西方石油、Apa涨近5%,马拉松石油、Hess涨近4%。

包括微软、苹果、英伟达、Alphabet、亚马逊、Meta、特斯拉在内,七大科技股多数下跌,盘中曾至少跌超1%,仅特斯拉和Meta收涨。其中特斯拉收涨6.2%,在两连跌后连涨两日,刷新1月24日以来高位。

FAANMG六大科技股中,微软盘中跌超1%,收跌0.7%,在周三反弹后回落至2月6日以来收盘低位;苹果早盘跌超1%,收跌近0.2%,将连跌四日,或刷新1月5日以来收盘低位;谷歌母公司Alphabet早盘曾跌近3.6%,收跌近2.2%,回落至2月2日以来收盘低位;亚马逊早盘跌超1%,收跌0.7%,靠近周二所创的2月1日以来收盘低位;而Facebook母公司Meta午盘曾涨超3%,创盘中历史新高,收涨近2.3%,连涨两日,刷新2月2日所创的收盘历史高位;奈飞收涨2.4%,连涨两日、继续刷新2021年12月以来收盘高位。

英伟达等七大科技股继续总体小幅下挫

英伟达等七大科技股继续总体小幅下挫芯片股总体盘中转跌,跑输大盘。费城半导体指数和半导体行业ETF SOXX早盘转跌后曾分别跌近0.6%和逾0.5%,午盘转涨后尾盘又转跌,分别收跌近0.2%和约0.1%,前者未再逼近收盘历史高位,后者暂别历史高位。 个股中,英伟达早盘跌幅曾达2%,收跌近1.7%,跌落周二反弹所创的收盘历史新高;被英伟达披露去年四季度持股1.47亿美元后,Arm盘初曾涨6%,早盘转跌后曾跌近2.3%,收涨近5.8%;盘初涨超1%的台积电美股早盘转跌,刷新日低时跌0.7%,收跌近0.2%;到收盘,AMD跌超1%,早盘曾涨超2%的英特尔跌0.3%,而高通涨超1%。

Arm在周二大幅回落后强劲反弹

Arm在周二大幅回落后强劲反弹部分AI概念股大涨。超微电脑(SMCI)收涨14%,连涨九个交易日,九日连创收盘历史新高;被英伟达披露四季度持股367万美元后,盘初曾涨80%的SoundHound.ai(SOUN)收涨近67%;到收盘,C3.ai(AI)涨近3%,BigBear.ai(BBAI)涨近18%,早盘曾跌1.9%的Palantir(PLTR)涨近0.9%,而Adobe(ADBE)跌超2%。

热门中概股总体继续上涨。纳斯达克金龙中国指数(HXC)收涨近1%,连涨两日,连续两日跑赢大盘,刷新1月8日以来收盘高位。中概ETF KWEB和CQQQ分别收涨近0.2%和0.6%。周三追随比特币大涨的两家比特币矿机巨头回落,盘初转跌,周三涨超30%的嘉楠科技早盘曾跌超8%,尾盘转涨后收涨1.3%,周三涨逾25%的亿邦国际收跌近7%。其他个股中,收盘时,拼多多涨超2%,京东、小鹏汽车涨近2%,蔚来汽车、理想汽车、B站、爱奇艺涨超1%,阿里巴巴涨0.6%,网易涨0.2%,盘初跌超1%的百度收涨0.1%,而腾讯粉单跌超1%。

银行股指数两连涨。整体银行业指标KBW银行指数(BKX)收涨近2.4%,地区银行指数KBW Nasdaq Regional Banking Index(KRX)收涨3.6%,地区银行股ETF SPDR标普地区银行ETF(KRE)收涨3.2%,均刷新1月31日以来高位。地区银行中,纽约社区银行(NYCB)涨超6%,阿莱恩斯西部银行(WAL)涨超4%。

公布财报的个股中,财报显示销售增速停滞、第三财季营收指引低于预期、下调年度营收指引、且宣布全球裁员5%后,思科(CSCO)盘初跌超4%,早盘跌幅曾收窄到2%以内,收跌2.4%;第一财季业绩优于预期但下调全财年净利润指引的农机制造商Deere(DE)收跌5.2%;而四季度营收和盈利均高于预期的旅游评论网站猫途鹰(TRIP)、云数据管理公司Informatica(INFA)、软件开发商JFrog(FROG)和快餐连锁店Shake Shack(SHAK)分别收涨9.2%、12.7%、28.4%和26%;四季度业绩和全年指引优于预期的App技术公司Applovin(APP)收涨24.8%。

波动较大的个股中,被英伟达披露四季度有小幅持仓后,Nano-X Imaging(NNOX)盘初曾涨约100%,收涨49.3%。

欧股方面,拉加德称欧元区通胀朝欧央行目标下降,部分企业业绩向好,泛欧股指连涨两日,抹平周二回落的跌幅。欧洲斯托克600指数刷新2022年1月5日报494.35点以来收盘高位,继周一之后本周第二日收创2022年1月初以来新高。主要欧洲国家股指周四齐涨,德股和法股均刷新周一所创的收盘历史高位

各板块中,汽车收涨2%,创近两年新高,主要源于公布2023年营业利润率7.9%远超2022年水平、且年度股息较2022年高六倍多后,巴黎上市的雷诺大涨6.5%;食品与饮料涨近1.4%,受益于保持其增长目标不变的保乐力加涨近2%,这家酒业巨头也力挺法国股指创新高。

其他个股中,因利率上升而2023年利润创十五年新高的德国商业银行涨5.5%,助推德国股指创新高;公布今年将推出30亿欧元回购项目后,米兰上市的汽车巨头Stellantis涨5.7%,支持意大利股指在各国中领涨;丹麦上市的欧洲最高市值药企诺和诺德收涨近0.2%,连续三日创收盘历史新高。

零售数据后 两年期美债收益率刷新日低 后一度抹平所有降幅转升

周三反弹的欧洲国债价格回落,收益率盘中转升。到债市尾盘,英国10年期基准国债收益率约为4.05%,日内升约1个基点,仍远离周二美国CPI公布后接近4.17%刷新的2023年12月4日以来高位,欧市盘初英国GDP公布后曾下破4.0%,刷新一周低位 ;2年期英债收益率约为4.54%,日内升约1个基点,仍远离周二升破4.71%刷新的2023年11月末以来高位;基准10年期德国国债收益率约为2.36%,日内升约2个基点,尚未接近周二刷新12月1日以来高位;2年期德债收益率约为2.75%,日内升约3个基点,盘中曾升破2.76%,靠近周二刷新的12月1日以来高位。

美国10年期基准国债收益率在美国零售数据公布后降幅扩大,美股盘前曾下测4.18%刷新日低,日内降逾7个基点,美股盘中曾升破4.25%,逼近亚市早盘的日内高位,几乎抹平日内降幅,仍远离周二升至4.33%而连续两日刷新的2023年12月1日以来高位,到债市尾盘时约为4.23%,日内降近3个基点,在周二CPI公布日猛升超10个基点后连降两日。

零售数据公布后,对利率前景更敏感的2年期美债收益率在美股盘前曾下测4.50%刷新日低,日内降约个基点,后持续回升,美股盘中曾升破4.58%,抹平日内所有降幅,且小幅转升,后很快重回降势,仍远离周二转降前上测4.67%刷新的12月13日美联储议息会议首日以来高位,到债市尾盘时约为4.57%,日内降不足1个基点,连续两日、本周第三日下降。

各期限美债收益率周四总体继续下降,但盘中曾有所回升

各期限美债收益率周四总体继续下降,但盘中曾有所回升零售数据后 美元指数刷新日低 比特币上测5.27万美元后回落上千美元

追踪美元兑欧元等六种主要货币一篮子汇价的ICE美元指数(DXY)周四全天处于跌势,美国零售数据公布后加速下跌,美股早盘曾跌破104.20刷新日低,日内跌逾0.5% ,继续跌离周三转跌前逼近105.00而连续两日刷新的2023年11月14日以来高位,后收窄跌幅,早盘尾声时曾重上104.40。

到周四美股收盘时,美元指数略低于104.30,日内跌约0.4%;追踪美元兑其他十种货币汇率的彭博美元现货指数跌近0.4%,和美元指数均在两连涨后连续两日回落。

美元指数连续两日回落,回吐CPI公布以来多数涨幅

美元指数连续两日回落,回吐CPI公布以来多数涨幅非美货币中,日元继续反弹,美国零售数据公布后,美元兑日元在美股盘前曾跌破149.60刷新日低,日内跌近0.7%,美股早盘曾重上150.00,美股收盘时略低于150.00,日内跌约0.4%,继续跌离周二上测150.90刷新的2023年11月以来高位;欧元兑美元在美股早盘曾涨破1.0780刷新日高,日内涨近0.6%,脱离周三跌破1.0700刷新的2023年11月以来低位;英镑兑美元在美股午盘曾上测1.2600刷新日高,日内涨近0.3%,未继续靠近上周一跌破1.2520刷新的12月23日以来低位。

离岸人民币(CNH)兑美元在亚市盘中曾刷新日低至7.2276,欧股盘前转涨后总体保持涨势,美国零售公布后曾刷新日高至7.2136,较日低涨140点,脱离周三失守7.23后连续两日刷新的2023年11月17日以来低位。

比特币(BTC)在美股盘初曾上测5.27万美元,连续三日刷新2021年12月以来盘中高位,后持续回落,早盘即跌破5.2万美元,午盘曾下测5.15万美元,较日内高位回落超过1000美元,美股收盘时,部分平台低于5.18万美元,部分平台低于5.17万美元,最近24小时涨0.1%到0.2%左右。

比特币周四盘中涨向5.3万美元,后回落超1000美元

比特币周四盘中涨向5.3万美元,后回落超1000美元原油反弹 美油涨近2%至三个月高位 美国天然气七日连创三年多新低

国际原油期货盘中转涨。欧股早盘刷新日低时,美国WTI原油跌至75.80美元下方,日内跌逾1.1%,布伦特原油接近80.70美元,日内跌近1.1%,欧股盘中转涨后保持涨势,美国零售公布后加速上涨,美股早盘刷新日高时,美油涨破78.40美元,日内涨逾2.3%,布油涨破83.20美元,日内涨幅略超过2%。

最终,周三终结七日连涨的WTI 3月原油期货收涨1.81%,报78.03美元/桶,刷新2023年11月6日以来高位;连跌两日的布伦特4月原油期货收涨1.54%,报82.86美元/桶,刷新周二所创的1月26日以来收盘高位。

美国WTI原油抹平周三终结七日连涨的所有跌幅

美国WTI原油抹平周三终结七日连涨的所有跌幅美国汽油和天然气期货涨跌不一。周三回落逾3%的NYMEX 3月汽油期货收涨近0.1%,报2.3183美元/加仑,还未逼近周二连涨两日刷新的2023年10月2日以来高位;NYMEX 3月天然气期货收跌1.74%,报1.5810美元/百万英热单位,连跌八个交易日,继续创2023年10月20日以来最长连跌日,连续两日刷新2020年6月以来收盘低位,连续七日创至少2020年9月以来三年多新低。

伦锌涨近2% 伦铜反弹至一周高位 黄金止住五连跌 暂别两月低位

伦敦基本金属期货周四涨跌互见。伦锌涨逾1.8%领涨,在连跌两日后反弹至一周高位。伦铜涨超1%,也在周三回落反弹,一周多来首次收盘涨破8300美元。周二跌至2022年11月以来低谷后,伦铅继续反弹至一周高位。

而伦锡两连跌,继续跌离周二六连涨所创的去年8月以来半年高位。伦镍跌落三连涨刷新的1月末以来高位。伦铝回落,开始跌向上周一所创的两周来低位。

纽约黄金期货在欧股盘前转涨后保持涨势,美国零售销售公布后涨幅扩大,美股盘初刷新日高至2020.20美元,日内涨近0.8%。

最终,期金止住五日连跌。COMEX 4月黄金期货收涨0.53%,报2014.90美元/盎司,脱离周三刷新的2023年12月13日以来收盘低位。因周二收跌近1.3%创1月3日以来最大跌幅,本周仍将累跌。

现货黄金周四盘中重上2000美元关口

现货黄金周四盘中重上2000美元关口本文来自华尔街见闻,欢迎下载APP查看更多

本文内容来自网络,仅供学习、参考、了解,不作为投资建议。股市有风险,投资需谨慎!

本文内容来自网络,仅供学习、参考、了解,不作为投资建议。股市有风险,投资需谨慎!